背景

将来FIRE(早期退職)するために、株を始めたいと考えましたが、わからない単語が多すぎてハードルが高く感じた。。

そのため、まずは単語を知り、株を身近なものととらえられるようにしたいと思い、調べました!

初心者が調べた、かつ、初心者でもわかりやすい表現にしたため、少しニュアンスが違う可能性がありますが、ご了承ください。

知っておきたい単語一覧

本記事で紹介する単語が以下となります。

どのくらい知っていますか?

作者は、2,3個しか知りませんでした。。

- 株式

- 株価指数

- 指数採用銘柄

- コンセンサスレーティング

- PER(株価収益率)

- EPS(1株あたりの純利益)

- PEG(株価収益成長率)

- PBR(株価純資産倍率)

- BPS(1株あたりの純利益率)

- ROE(自己資本利益率)

- ROA(純資産利益率)

株式

株式会社が資金を集めるために発行する証明書。

「事業を始めたいがお金がない。。」そんな時にお金を集めるために株式を発行。

株式を購入し、資金を貸して人を株主と呼ぶ。

始めた事業がいい感じに軌道に乗った場合、資金を貸してくれたことに感謝の気持ちを込めて、配当金や株主優待を還元する。

株価指数

株の動きを表す指数。市場/世の中の動きを表す。

例えば、コロナウイルスの流行が落ち着いた時期は、みんな旅行などの外出は増えた。

なので、観光地やホテル業の株が上がる。みたいに世の中の動きを表す。

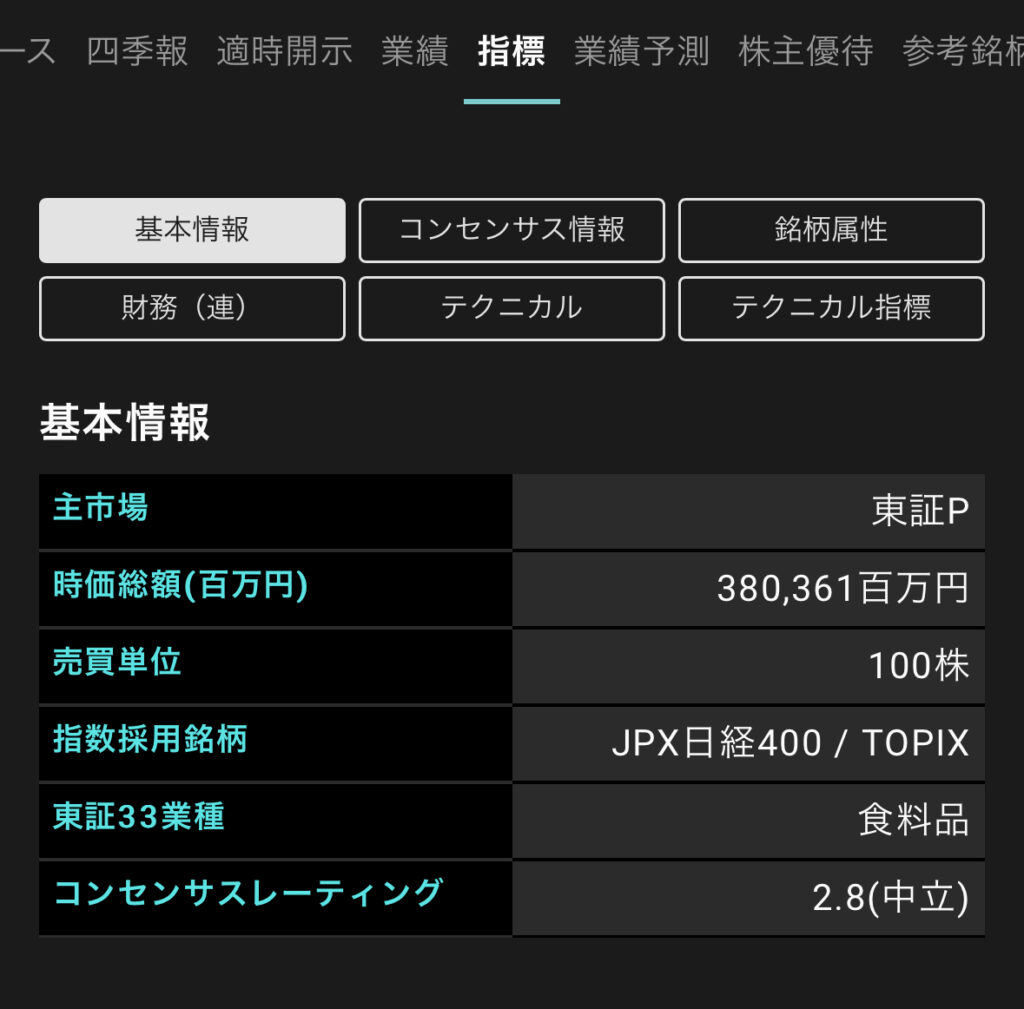

指数採用銘柄

世の中の株価指数を把握するための銘柄。

市場に大きな影響を与える業界内の有名企業に与えられる。

例えば、食料品だとカルビーなど。

指数採用銘柄にも種類があり、以下が有名なもの。

初めは、日経平均株価を把握できれば、日本市場の把握ができると思います。

初心者(筆者も含め)には難しいと思いますが。。

| 主な指数採用銘柄 | 説明 | 該当企業(一例) |

| 日経平均株価 | 日本の代表的な225銘柄で構成 日本市場全体を素早く把握することができる | トヨタ、ソニー、ユニクロなど |

| TOPIX | 日本の代表的な全銘柄(約1800銘柄)で構成 日本市場全体を把握できる(日経平均株価より正確) | 三菱UFJ、キーエンスなど |

| JPX 日経400 | 資産効率の高い400銘柄で構成 収益率や資本効率の高い企業の状況を把握できる | 任天堂、リクルートなど |

日経平均株価の企業一覧:

構成銘柄一覧 - 日経平均プロフィル

コンセンサスレーティング

複数の有識者が判断した株を買うべきか、今は買うべきではないかを示す指標。

1~5で示され、1が買うべきでない、5が買うべき、3はどちらともいえない。

あくまで指標なので、外れることもある。

初心者は参考にするのはアリだと思います。

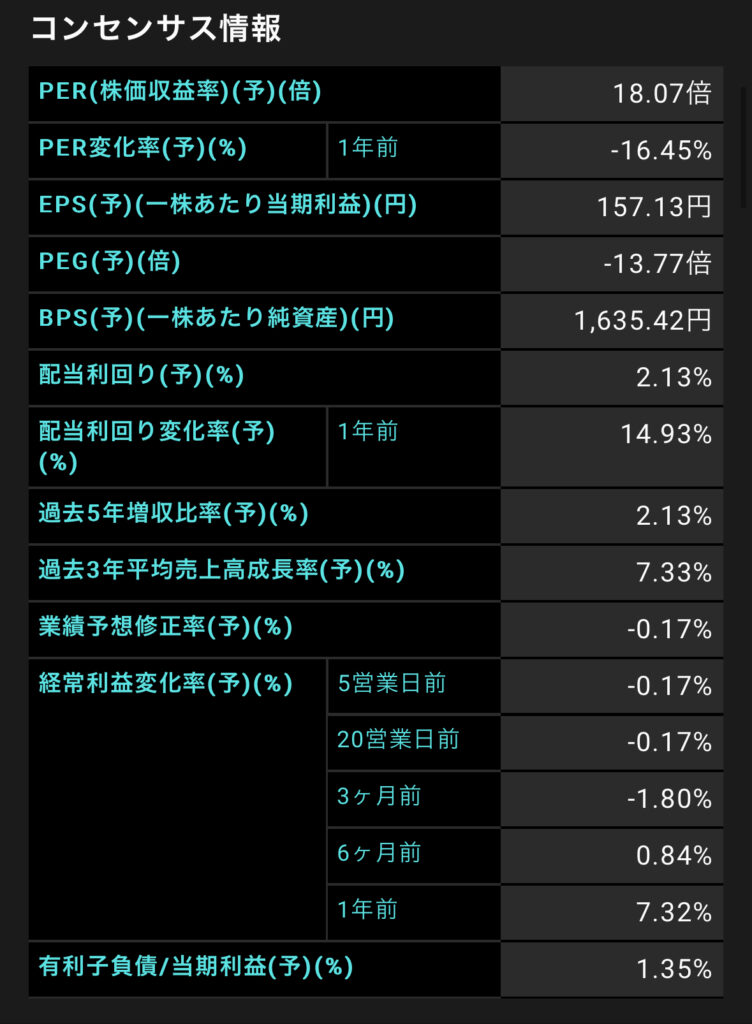

PER(株価収益率)

株を買うかどうかを判断する上で重要視される指標。

企業の利益と株価の関係を示す指標。株価が利益の何倍買われているかを示す。

PERが高い:投資家が将来の成長を期待している(あまり買うタイミングではない)

PERが低い:市場の期待が低い(成長が期待できる場合、割り安で買える可能性あり)

一般的には“15倍”を基準に高い/低いを判断される。(業種により基準は異なる)

そのため、買いたい株が15倍より低くなったときは買い時!

EPS(1株あたりの純利益)

1株あたりの純利益を表す指数で、企業の収益力を評価する指標。

EPSが高い:企業の収益性が高い(利益を効率よく生み出している)

EPSが低い:収益率が低い または 発行している株数が多すぎる

※EPSがマイナスの場合、企業が赤字。。

※一時的が増加より長期的に増加しているかが重要

PER(株価収益率)と一緒によく使われる。

EPSが高いのにPERが低い:株価が安い(買い時!)

EPSが低いのにPERが高い:株価が高い

PEG(株価収益成長率)

株価と収益力を組み合わせて、株価が割安か、割高かを示す指標。

(PER(株価収益率)とEPS(1株あたりの純利益)から算出される。PEG = PER(倍)÷EPS(%))

一般的にPEGは“1”を基準とする。

PEGが1以下:割安(収益力の成長に対して株価が安い)

PEGが1以上:割高(収益力の成長に対して株価が高い)

※PEGは1~2は平均とされており、2を超えると高すぎる

PBR(株価純資産倍率)

企業の株価が純資産に対してどのくらいの価値がついているかを示す指標。

一般的に“1倍”を基準にする。

PBRが1倍以上:純資産以上の価値が認められている(企業の成長率や将来が期待されている)

PBRが1倍:純資産と同等の価値が認められている

PBRが1倍未満:純資産以下の価値とされている(割安ではあるが将来に不安あり)

BPS(1株あたりの純利益率)

企業の財務健全性、資産価値を示す指標。

BPSが上昇:企業の資産価値が高い、財務状況が安定している

BPSが下降:企業の純資産が少ない、または、負債が増加

ROE(自己資本利益率)

企業が資本をどれだけ効率的に利用して利益を出しているかを示す指標。

ROEが高い(15%以上):資本を効率よく利用できている(収益率が良好)

ROEが中程度(8~15%):安定して利益を上げているが、効率いいとまでは言えない

ROEが低い(8%未満):自己資本に対する利益が低い(収益率が低い)

※業種により基準は異なる

ROA(純資産利益率)

企業が保有する資産を使ってどれだけ効率的に利益を出しているかを示す指標。

ROAが高い(5%以上):資産から効率よく利益を出している

ROAが中程度(3~5%):資産を利用して利益を出しているが、効率いいとまでは言えない

ROAが高い(3%未満):資産を効率的に使用できておらず、利益が少ない

※業種により基準は異なる

過去からの変化を見ることで企業の安定度合いを判断できる。

まとめ

単語が略称 かつ 類似しているため覚えるのが困難だと思いました。。

そのため、忘れた際にこの記事を筆者は読もうと思います!

皆さんにもそのように使ってもらえるとありがたいです!

調べている際の感覚としては、PER(株価収益率)とPBR(株価純資産倍率)から割安、割高を判断している人が多く感じた。

最初は知った知識をもとに、少額で株というものを知っていくことをオススメします!(筆者もそうしようと思います)

これらの単語の意味が分かると以下が理解でき、買い時かどうかが判断できるようになります!

※楽天証券のサービス「iSPEED」から取得(カルビーの例)

コメント